「親の相続、そろそろ考えないといけないけど、何から手をつければ…」

「もう時間がないから、今さら対策しても手遅れかも…」

ある日突然やってくる「もしもの時」。大切な家族を失った悲しみの中で、追い打ちをかけるようにやってくるのが相続税の問題です。

しかし、「もう時間がない」と諦めるのはまだ早いかもしれません。

実は、相続税は“亡くなる直前”でも、知識と行動次第で大きく減額できる可能性があるのです。

この記事では、相続の専門家である司法書士・杉山先生の解説をもとに、今すぐできる7つの駆け込み相続税対策を、具体例を交えながら徹底解説します。

今すぐできる対策を知り、家族の負担を軽くする第一歩を踏み出しましょう。

なぜ相続税対策は「直前」でも必要なのか?

もちろん、相続税対策は時間をかけて計画的に行うのがベストです。しかし、「知っているか、知らないか」だけで、納税額に何十万、何百万円もの差が生まれることがあります。これが相続税の怖いところです。

対策をしないままだと…

- 残された家族が、予期せぬ多額の納税に苦しむ

- 納税資金を準備するために、思い出の家や土地を手放すことになる

- 家族間でトラブルが発生してしまう

といった事態になりかねません。

大切なご家族を守るためにも、今からできることを一つでも実行に移しましょう。

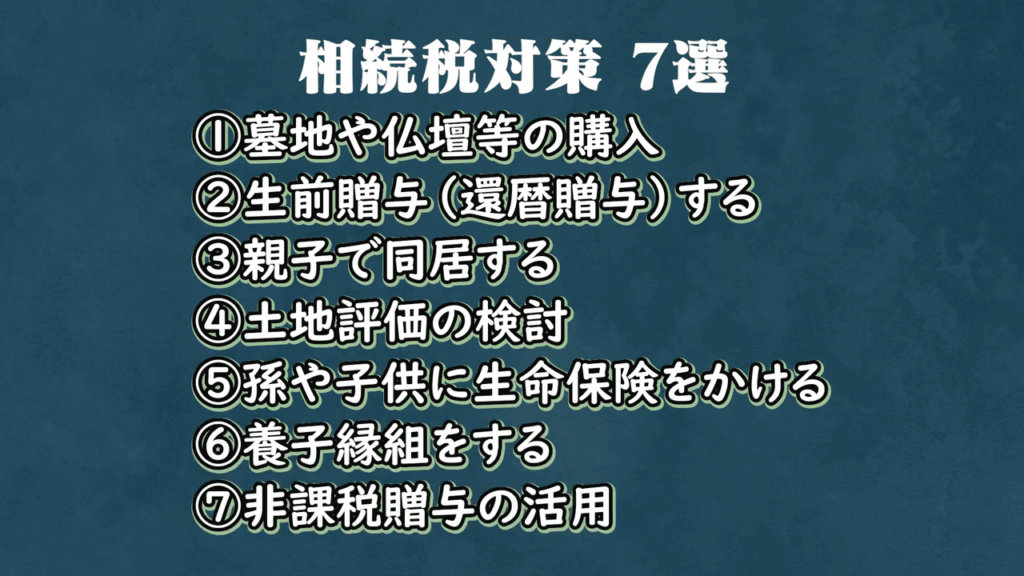

【まだ間に合う!】相続税対策7選

今回ご紹介するのは、こちらの7つの対策です。

✅ 7つの相続税対策リスト

- 墓地や仏壇等の購入

- 生前贈与(暦年贈与)する

- 親子で同居する

- 土地評価の検討

- 孫や子供に生命保険をかける

- 養子縁組をする

- 非課税贈与の活用

それでは、一つずつ詳しく見ていきましょう。

① 墓地や仏壇等の購入

意外かもしれませんが、これは非常に効果的で、すぐに実行できる対策です。

墓地、墓石、仏壇、仏具といった祭祀(さいし)財産は、相続税が課税されない「非課税財産」です。

つまり、これらを生前に現金で購入しておくことで、その購入代金分だけ課税対象となる相続財産を減らせます。

⚠️ 注意点

- 金の仏像のような投資目的や換金性の高いものは課税対象

- この節税効果を得るには、必ず生前に支払いを完了させてください。ローンで購入し、亡くなった後に支払いが残っていると節税になりません。

② 生前贈与(暦年贈与)する

生前に財産を贈ることを「生前贈与」といい、1年間(1月1日~12月31日)に1人110万円までなら贈与税はかかりません。

例えば、配偶者と子ども2人にそれぞれ110万円ずつ贈与すれば、年間330万円を非課税で移せます。

⚠️ 注意点:名義預金とみなされると相続税の対象になるため注意が必要です。

これを避けるため、

- 贈与の事実を証明する「贈与契約書」を毎年作成する。

- 贈与された人が自分で口座を管理する(通帳や印鑑を渡しておく)。

といった対策が重要です。

③ 親子で同居する

自宅の土地を相続する際、要件を満たせば評価額を**最大80%減額できる「小規模宅地等の特例」**があります。

主な対象は、亡くなった方と同居していた配偶者や親族です。

将来の相続を見据えて、子どもが同居すれば相続税を大きく減らせる可能性があります。

💡POINT! ただし、相続税対策のためだけに無理に同居する必要はなく、家族の状況に合わせて検討しましょう。

④ 土地評価の検討

土地の相続税評価は「亡くなった時点の利用状況」で決まります。

そのため、生前に使い方を工夫するだけで評価額を下げられることがあります。

【具体例】

・賃貸アパートの敷地にある駐車場を、入居者だけでなく外部の人にも貸している場合、その駐車場はアパートの敷地とは別に評価されます。

・アパート敷地内の駐車場を「入居者専用」にすれば、敷地全体が貸家建付地(※)として評価され、節税につながります。

(※貸家建付地:賃貸物件が建っている土地のこと。所有者が自由に使えない分、更地よりも評価額が低くなる。)

土地評価は非常に専門的なので、税理士などの専門家に相談することをおすすめします。

⑤ 孫や子供に生命保険をかける

少し応用的なテクニックですが、生命保険を活用する方法もあります。

祖父母や親が子や孫を被保険者として契約すると、相続時の評価額は「死亡保険金」ではなく「解約返戻金」となります。

※解約返戻金とは、契約を途中で解約したときに保険会社から戻ってくるお金のことです。

商品によっては加入初期の解約返戻金が大きく低く抑えられているため、その仕組みを利用して節税が可能です。

⑥ 養子縁組をする

相続税には、納税額を計算する上で非課税となる枠があります。

- 基礎控除額(3,000万円 + 600万円 × 法定相続人(※)の数)

- 死亡保険金の非課税枠(500万円 × 法定相続人の数)

そのため、養子縁組で法定相続人を増やすと控除額が大きくなり、相続税を減らせる可能性があります。

※法定相続人:法律で定められた、遺産を相続する権利のある人。

⚠️ 注意点:節税目的だけの養子縁組は家族トラブルの原因になるため、必ず事前に家族全員で話し合い、慎重に検討してください。

⑦ 非課税贈与の活用

年間110万円の暦年贈与とは別に、そもそも贈与税がかからない「非課税贈与」の制度があります。

💡 非課税となる贈与の例

- 生活費や教育費の贈与

扶養義務者(親や祖父母など)が、子や孫に必要な生活費や学費をその都度支払う場合、贈与税はかかりません。 - 社会通念上相当な祝い金など

結婚祝い、出産祝い、お見舞金などで、常識的な範囲の金額であれば非課税です。 - 住宅取得資金贈与や教育資金贈与の特例制度

住宅取得資金贈与や教育資金贈与などの特例制度を活用することで、大きな金額を非課税で贈与できます。(※適用には細かい要件があります)

亡くなる直前にこれらの非課税贈与を行うことで、手元の現金を減らし、相続財産を圧縮することが可能です。

まとめ:一番大切なのは家族で話し合うこと

今回は、死亡直前でも間に合う7つの相続税対策をご紹介しました。

もう一度、ポイントをおさらいしましょう。

- すぐにできること: 墓地や仏壇の購入、非課税贈与の活用

- 条件が合えば効果大: 親子同居、土地評価の見直し

- 計画的に行うべきこと: 生前贈与、生命保険の活用、養子縁組

「まだ先のこと」と思わずに、元気なうちにご家族で相続について話し合う時間を持つことが、何よりの対策になります。

相続は、法律や税金が複雑に絡み合う専門的な分野です。ご自身で判断に迷う場合は、司法書士や税理士などの専門家に相談することで、トラブルを防ぎ、円満な相続を実現できます。

杉山事務所では、相続に関する無料相談を承っております。 どんな些細なことでも、お気軽にお問い合わせください。